Với sự tiến bộ về công nghệ, ứng dụng trí tuệ nhân tạo vào ngân hàng đang tạo ra nhiều sự thay đổi đáng kể.

Trí tuệ nhân tạo là gì?

Trí tuệ nhân tạo (AI) là công nghệ mô phỏng quá trình suy nghĩ, học tập của con người cho máy móc

Trí tuệ nhân tạo (AI) là công nghệ mô phỏng các quá trình suy nghĩ, học tập của con người cho máy móc, đặc biệt là các hệ thống máy tính. Các quá trình này bao gồm việc học tập (thu thập thông tin và các quy tắc sử dụng thông tin), lập luận (sử dụng các quy tắc để đạt được kết luận gần đúng hoặc xác định), và tự sửa lỗi. Các ứng dụng đặc biệt của AI bao gồm các hệ thống chuyên gia, nhận dạng tiếng nói và thị giác máy tính (nhận diện khuôn mặt, vật thể hoặc chữ viết).

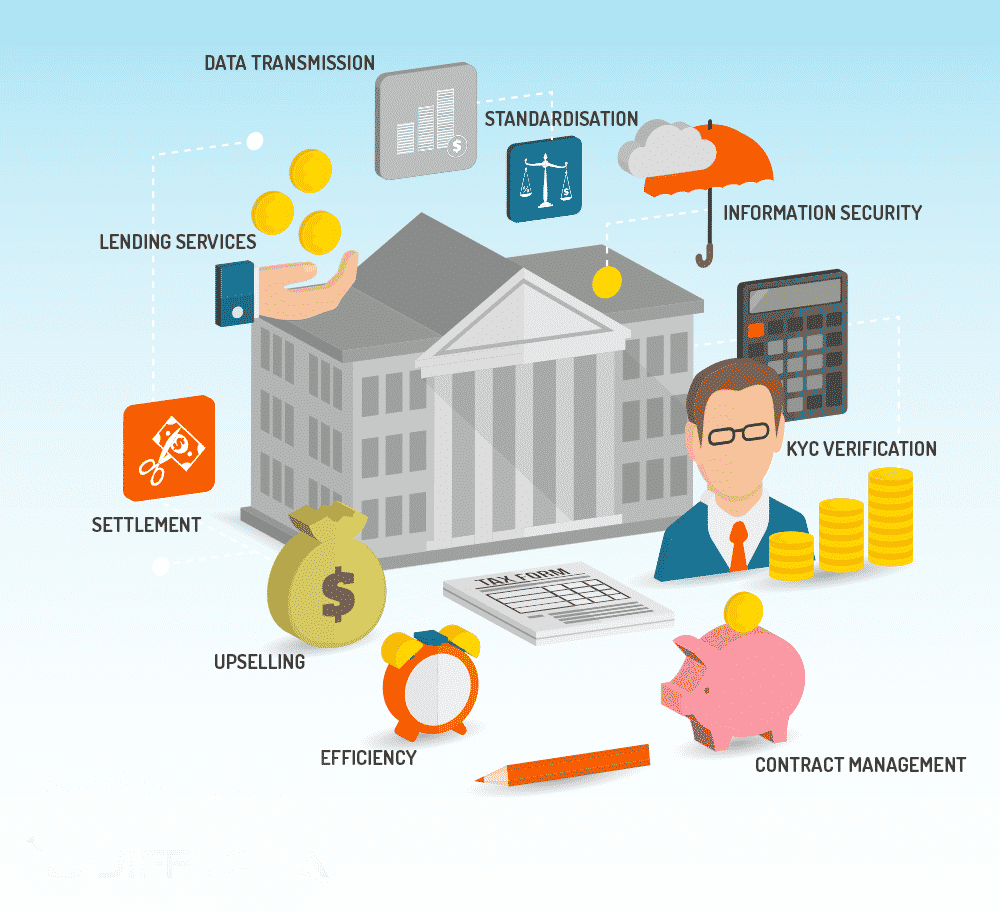

Dịch vụ tự động thông qua tự động hóa bằng robot (RPA)

Một trong những ứng dụng trí tuệ nhân tạo vào ngân hàng nổi bật là thông qua quá trình tự động hóa bằng robot. Hằng năm những ngân hàng phải dành ra từ 10 đến 15% chi tiêu của mình để duy trì chi phí vận hành IT, cải thiện các dịch vụ bảo mật. Tuy nhiên, AI đã cung cấp cho các ngân hàng cơ hội giảm thiểu chi phí này thông qua các dịch vụ tự động.

Ứng dụng trí tuệ nhân tạo vào ngân hàng làm giảm chi phí vận hành

Ứng dụng trí tuệ nhân tạo vào ngân hàng làm giảm chi phí vận hành

Ví dụ, tự động hóa bằng robot (RPA) là quá trình tự động phần mềm robot nâng cao năng suất và tự động hóa các công việc bàn giấy nhờ mô phỏng các thao tác máy tính của nhân viên văn phòng. RPA sẽ ghi nhớ các quy tắc thực hiện được gọi là kịch bản mô tả trình tự thao tác. Những lần sau đó, RPA sẽ thực hiện công việc này dựa trên kịch bản có sẵn đã được tạo ra.

Một báo cáo của Accergy lưu ý rằng RPA có thể giúp giảm chi phí tới 80%. Hơn nữa, kết hợp RPA vào chiến lược trí tuệ nhân tạo của bạn giúp cải thiện các quy trình bằng cách tăng cường sự nhanh nhẹn, hiệu suất và năng suất. Ví dụ, tích hợp liền mạch của RPA với cơ sở hạ tầng của bạn giúp dễ dàng xử lý các đơn đặt hàng thẻ tín dụng nhanh hơn với độ chính xác và chuyển dữ liệu từ định dạng web sang máy tính lớn của bạn. Quá trình nâng cao này có thể giảm 90 % thời gian thực hiện các nhiệm vụ , điều này có thể dẫn đến trải nghiệm khách hàng tốt hơn.

Trải nghiệm khách hàng nâng cao thông qua Chatbots

Chatbots là ứng dụng trí tuệ nhân tạo không chỉ vào ngân hàng mà được nhiều lĩnh vực khác quan tâm. Bởi theo kịp nhu cầu của dịch vụ khách hàng trong ngân hàng từ lâu đã là một vấn đề đối với nhiều ngân hàng. Nhân viên công ty chỉ làm việc trong khoảng thời gian quy định để xử lý các vấn đề gặp phải của khách hàng. Nên không thể nhận được phản hồi ngay lập tức khi cần có thể hạn chế trải nghiệm của khách hàng.

Chabots giúp tăng trải nghiệm khách hàng

Chabots giúp tăng trải nghiệm khách hàng

Tuy nhiên, chatbots cung cấp một giải pháp để giải quyết các vấn đề dịch vụ khách hàng. Nhờ tự động hóa được hỗ trợ bởi hình thức AI này, khách hàng của ngân hàng bán lẻ có thể nhận được câu trả lời cho các câu hỏi ngay lập tức và giúp đưa ra quyết định tài chính hợp lý.

Ví dụ, trợ lý kỹ thuật số chatbot của Bank of America Erica giúp khách hàng của ngân hàng đưa ra quyết định tài chính tốt hơn bằng cách đưa ra lời khuyên tài chính dựa trên thói quen ngân hàng của khách hàng bằng cách sử dụng trí tuệ nhân tạo và phân tích dự đoán. Bot có thể đề xuất những gì khách hàng có thể tiết kiệm để đạt được mục tiêu tài chính cụ thể, chẳng hạn như tiết kiệm 100 đô la để thanh toán thẻ tín dụng. Bot cũng cung cấp các đề xuất sử dụng phân tích dự đoán để xác định thói quen chi tiêu và tiết kiệm của người tiêu dùng ngân hàng. Khách hàng ngân hàng cũng có thể sử dụng bot thông qua tin nhắn văn bản hoặc ứng dụng di động để đặt câu hỏi và nhận tư vấn tài chính.

Mặc dù chatbot rất hữu ích để nâng cao trải nghiệm của khách hàng, chúng cũng có thể được sử dụng trong ngân hàng để nhận biết cảm xúc để họ có thể sử dụng phản hồi ưa thích nhạy cảm với nhu cầu của khách hàng trong khi cân nhắc cảm xúc được công nhận trước khi phản hồi. Điều này giúp khách hàng nhận được trải nghiệm cá nhân hóa hơn. Điều quan trọng cần lưu ý là chatbot có tỷ lệ chính xác chỉ 85 %; Do đó, điều quan trọng là phải xem xét các tình huống cụ thể và dự đoán các câu hỏi và câu trả lời để có tỷ lệ chính xác tốt hơn và trải nghiệm khách hàng được cải thiện.

Cải thiện giao diện người dùng với máy học nâng cao

Điều hướng đơn giản cho các ứng dụng ngân hàng trực tuyến và ứng dụng ngân hàng di động là một chiến lược quan trọng để các ngân hàng thực hiện vì nó giúp nâng cao trải nghiệm của khách hàng. AI giúp cung cấp các giao diện người dùng đơn giản hóa mà khách hàng ngân hàng có thể điều hướng dễ dàng. Khách hàng sẽ có thể truy cập các trang họ cần một cách nhanh chóng. Thiết kế đáp ứng và các chiến thuật thiết kế giao diện người dùng thích ứng với thiết bị mà khách hàng đang sử dụng tại thời điểm đó để dễ dàng điều hướng. Ví dụ, máy học nâng cao có thể được sử dụng để đơn giản hóa quá trình tải lên tài liệu và phê duyệt đơn xin vay bằng cách duyệt lại chính xác thông tin từ tài liệu khách hàng tải lên từ thiết bị di động của họ bằng máy ảnh tích hợp.

Chuyển đổi vai trò trong lực lượng lao động trong ngành ngân hàng

Thật khó để nhìn qua cách ứng dụng trí tuệ nhân tạo vào ngân hàng đã làm thay đổi đáng kể mà không thể không thảo luận về tác động của nó đối với vai trò của nhân viên ngân hàng. Các tác động bất lợi của việc hội nhập AI vào xã hội hiện đại đã tập trung vào cách nó có thể tự động hóa công việc, với nhiều dự đoán, bao gồm tự động hóa 47% công việc của Mỹ vào năm 2025 , 850.000 việc làm ở Anh vào năm 2030 và gần một nửa số nghề nghiệp trên toàn cầu vào năm 2055 . Nó đang được dịch chuyển vào ngành ngân hàng với việc giới thiệu chatbot và các giao dịch viên tự động được hỗ trợ có thể giúp xử lý các khoản vay hoặc mở tài khoản và trả lời các câu hỏi nhanh hơn và rẻ hơn so với nhân viên. Hơn nữa, AI được dự kiến sẽ thay thế 30 % việc làm trong lĩnh vực ngân hàng trong vòng 5 năm 10 năm.

Nhân sự trong ngành ngân hàng có cơ hội thăng tiến tốt hơn

Nhân sự trong ngành ngân hàng có cơ hội thăng tiến tốt hơn

Tuy nhiên, AI cũng cung cấp một cơ hội cho việc chuyển đổi vai trò trong ngân hàng. Một báo cáo của McKinsey ghi nhận tiềm năng cho việc tự động hóa vai trò và nhiệm vụ đòi hỏi phải có kiến thức và sự sáng tạo (ví dụ như quản lý, quy hoạch, phát triển con người và ra quyết định) là thấp hơn so với khả năng tự động hóa công việc mà đòi hỏi phải xử lý và thu thập dữ liệu, chẳng hạn như xác minh tài chính dữ liệu. Điều đó có nghĩa là một lĩnh vực cơ hội nằm trong việc chuẩn bị các giao dịch viên ngân hàng của bạn và các nhân viên khác có công việc có tiềm năng cao hơn để được tự động hóa cho các vai trò dựa trên tri thức. Điều này có thể được thực hiện thông qua đào tạo, cố vấn, cơ hội lãnh đạo và cơ hội nội bộ.

Chuẩn bị gì cho sự phát triển nhanh chóng của AI?

Sự phát triển nhanh chóng của AI, đặc biệt là ứng dụng công nghệ nhân tạo vào ngân hàng chắc chắn sẽ có tác động đáng kể. Từ RPA đến chatbot, AI sẽ thay đổi cách khách hàng tương tác và cách các ngân hàng sẽ tiến hành kinh doanh. Đầu tư vào AI sẽ rất quan trọng để khiến doanh nghiệp ngân hàng của bạn khác biệt với các đối thủ cạnh tranh. Điều quan trọng nữa là chuẩn bị cho nhân viên của bạn những thay đổi này bằng cách mang đến cho họ cơ hội nghề nghiệp và đào tạo giúp họ phát triển các kỹ năng và kiến thức cần thiết để chuyển sang vai trò thúc đẩy AI.

Innotech Vietnam luôn nỗ lực đáp ứng nhu cầu của khách hàng với sản phẩm dịch vụ, giải pháp chất lượng nhất. Vì vậy chúng tôi đã nhận được sự tin tưởng từ các công ty lớn như ACB, Tyme Bank, Unifimoney, Manulife, Commonwealth Bank,… ứng dụng giải pháp do Innotech Vietnam cung cấp.

Nếu bạn đang tìm kiếm một công ty Fintech Outsourcing để cung cấp giải pháp cho công ty của bạn. Liên hệ với các chuyên gia tại Innotech Vietnam để được giải đáp mọi thắc mắc về Fintech software Outsourcing!

Email: [email protected]

Share your information

[hubspot type=form portal=6619918 id=b4a8f47d-4168-452e-bb6a-9012b6fd35b9]