Các công ty P2P lending đang dần được hợp thức hóa lĩnh vực kinh doanh về dịch vụ tài chính và nếu như thông tin đó chính thức được thông báo vào cuối năm 2020 hoặc đầu năm 2021 thì một làn sóng các công ty P2P Lending sẽ xuất hiện trong năm 2021. Một trong những yếu tố có thể giúp các công ty cạnh tranh lẫn nhau ngoài chính sách tốt còn là vấn đề công nghệ.

Công ty P2P Lending làm sao để xác thực được khách hàng online nhanh chóng và chính xác, khách hàng làm sao để mở đơn vay nhanh chóng và giải ngân trong vài giờ, nhà đầu tư làm sao để đăng ký các khoản đầu tư cho vay nhanh chóng? Và giải pháp eKYC cho công ty P2P Lending sẽ giải quyết được vấn đề này.

eKYC – Định danh khách hàng điện tử là gì?

eKYC là quá trình định danh tử và xác thực danh tính của người muốn đi vay hoặc nhà đầu tư cho vay bằng việc ứng dụng các công nghệ hiện đại như OCR, Face Matching, Liveness Detection, Fraud Detection. Quá trình xác thực này chỉ mất 3-5 phút và mang lại trải nghiệm rất tốt cho người dùng, giúp doanh nghiệp P2P giải quyết nhanh vấn đề mở tài khoản.

Giải pháp eKYC giúp công ty Lending P2P mở tài khoản cho khách hàng nhanh chóng hơn và giảm thiểu gian lận

Giải pháp eKYC giúp công ty Lending P2P mở tài khoản cho khách hàng nhanh chóng hơn và giảm thiểu gian lận

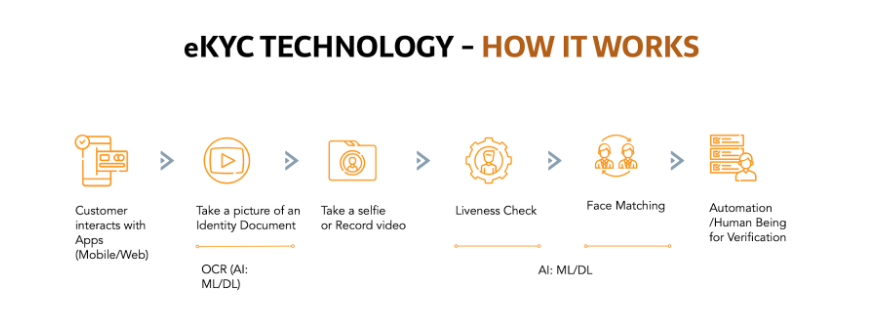

Quy trình eKYC ứng dụng cho P2P Lending

Quy trình eKYC cho công ty P2P Lending

Quy trình eKYC cho công ty P2P Lending

Các công nghệ ứng dụng vào giải pháp eKYC:

OCR

Công nghệ nhận dạng ký tự quang học (OCR) ra đời từ những năm 90 của thế kỷ trước và được áp dụng rộng rãi ở nhiều lĩnh vực quan trọng trên thế giới. Ngân hàng là một trong những lĩnh vực lớn nhất mà OCR kết hợp các công nghệ tự động hóa hiện nay. Sử dụng OCR trong các ngân hàng đã tạo ra một cuộc cách mạng về số hóa tài liệu diễn ra ở tốc độ cao và quy mô lớn, giảm tải cho một lượng lớn công việc hành chính.

Tại Innotech Vietnam, công nghệ OCR được tích hợp trong quy trình eKYC trích xuất thông tin từ các tài liệu nhận dạng như hộ chiếu, chứng minh thư , bằng lái xe và đưa thông tin đã được mã hoá lên hệ thống. Toàn bộ quá trình từ trích xuất dữ liệu để hình thành số liệu không mất quá 3 giây khiến quá trình hoàn toàn tự động và độ chính xác lên tới 99%.

Các loại giấy tờ được xác minh

Đối với xác minh Căn cước công dân

- Kiểm tra độ chính xác của định dạng như số ID, mã vạch 2D.

- Xác minh họ tên, ngày tháng năm sinh, địa chỉ.

- Phát hiện nhàu nát, gấp cạnh.

- Kiểm tra xem hình ảnh có can thiệp của photoshop hay giả mạo không.

- Xác minh microtext, hình ba chiều, in cầu vồng, hoa văn guilloche.

- Phát hiện độ mờ đục, gian lận.

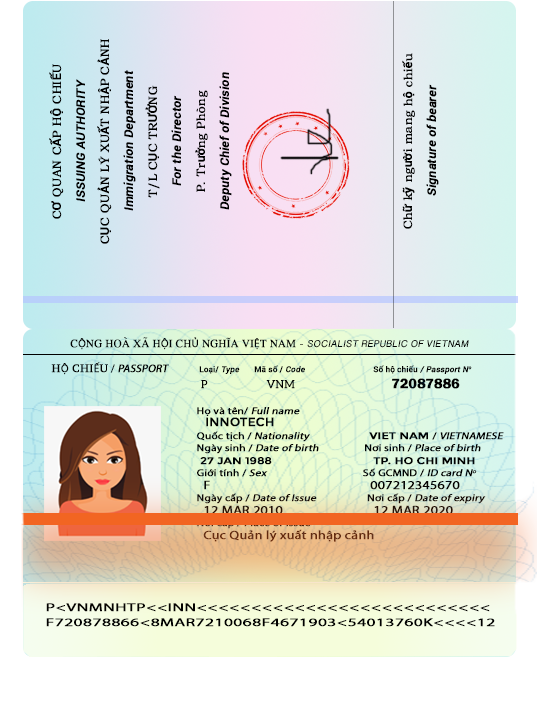

Đối với xác minh Hộ chiếu

- Xem xét độ trùng khớp họ tên, ngày tháng năm sinh và ngày hết hạn với vùng có thể đọc được bằng máy (Machine Readable Zone).

- Phát hiện giả dạng thông qua phông chữ, hình ba chiều, chữ ký.

- Kiểm tra tính chính xác của định dạng trên hộ chiếu.

- Phát hiện nhàu nát, gấp cạnh.

- Xác định hình ảnh có giả mạo không.

- Xác minh ảnh ba chiều, in cầu vồng.

- Kiểm tra độ mờ đục, gian lận.

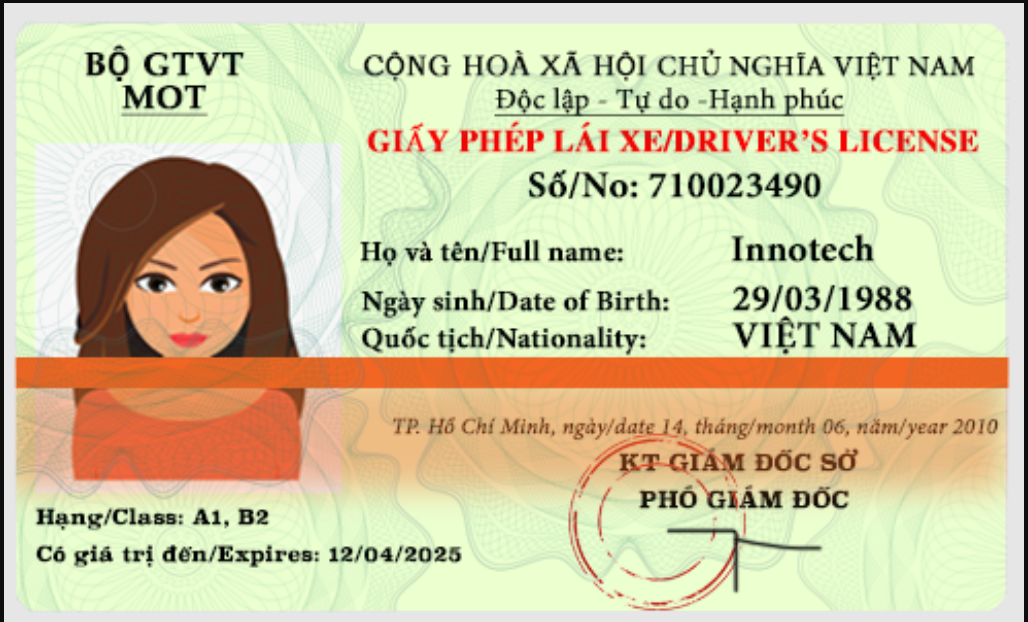

Để xác minh Bằng lái xe

- Kiểm tra độ chính xác của định dạng.

- Phát hiện nhàu nát, gấp cạnh.

- Kiểm tra xem hình ảnh có photoshop hay giả mạo không.

- Xác minh hình ba chiều, in cầu vồng, hoa văn guilloche.

- Phát hiện độ mờ đục, gian lận.

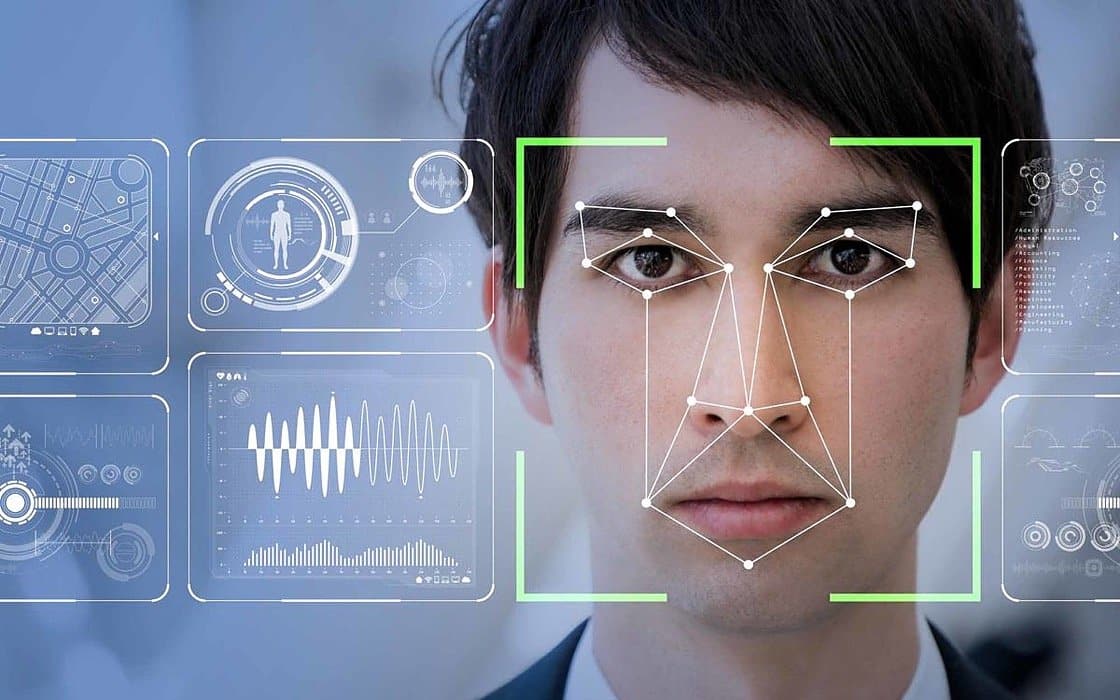

Face matching

Face matching là một phương pháp xác định hoặc xác minh danh tính của một cá nhân bằng cách sử dụng khuôn mặt của họ. Phương pháp này được sử dụng để xác định người trong ảnh, video hoặc trong thời gian thực.

Các hệ thống của Face matching sử dụng các thuật toán máy tính để chọn ra các chi tiết cụ thể, đặc biệt về khuôn mặt của một người. Những chi tiết này, chẳng hạn như khoảng cách giữa hai mắt hoặc hình dạng của cằm, sau đó được số hoá và được so sánh với dữ liệu trên các khuôn mặt khác được thu thập trong cơ sở dữ liệu nhận dạng khuôn mặt. Dữ liệu về một khuôn mặt cụ thể thường được gọi là mẫu khuôn mặt và khác với một bức ảnh vì nó được thiết kế để chỉ bao gồm một số chi tiết nhất định có thể được sử dụng để phân biệt khuôn mặt này với khuôn mặt khác.

Face matching là một phương thức sinh trắc học đặc biệt hữu ích cho quy trình digital onboarding :

- Gần như tất cả các thiết bị di động đều có camera tích hợp hỗ trợ nó.

- Trải nghiệm người dùng khi chụp một bức ảnh tự sướng (ảnh / video) đặc biệt trực quan và tiện lợi.

- Nhận dạng khuôn mặt với độ chính xác 98%.

Face matching là một phương thức sinh trắc học đặc biệt hữu ích cho quy trình digital onboarding

Face matching là một phương thức sinh trắc học đặc biệt hữu ích cho quy trình digital onboarding

Liveness Detection

Công nghệ Liveness detection giúp chống tấn công, đánh cắp danh tính người dùng bởi nó xác định thời gian thực mà việc xác nhận sinh trắc học diễn ra là chính chủ chứ không phải là giả mạo – là một tính năng được thiết kế có hiệu quả cao mà người dùng có thể tương tác với các hệ thống xác thực.

Tại Innotech, nó rất dễ sử dụng và chỉ yêu cầu ảnh / video selfie, được chụp qua người dùng webcam hoặc máy ảnh smartphone/ tablet:

- Hình ảnh / video được ghi trực tiếp, được phân tích để đảm bảo tính sinh động và ngăn chặn phát lại hình ảnh / video và các cuộc tấn công trình bày khác.

- Ảnh thẻ chứng minh thư, hộ chiếu hoặc bằng lái xe, được so sánh với ảnh trực tiếp (Face matching).

Fraud detection

Ngày nay, các công ty chứng khoán đang chịu áp lực phải phát hiện và ngăn chặn tổn thất gian lận liên quan đến tài khoản tại điểm bán mà không phải hy sinh dịch vụ khách hàng, lòng trung thành và tỷ lệ giữ chân khách hàng. Ví dụ, một cá nhân lấy thông tin cá nhân của khách hàng khác bất hợp pháp và mở tài khoản dưới tên của mình và sử dụng thông tin hợp pháp này.

Do đó, Fraud detection là một tập hợp các hoạt động được thực hiện để ngăn chặn tiền hoặc tài sản có được thông qua các hành vi giả mạo. Bước hiệu quả nhất để ngăn chặn gian lận là điểm khởi đầu của mối quan hệ giữa ngân hàng và khách hàng – onboarding. Đây là điểm tiếp xúc quan trọng nhất để bảo vệ các ngân hàng khỏi gian lận và tạo ra trải nghiệm khách hàng tuyệt vời.

Những điểm cần lưu ý khi quyết định triển khai giải pháp eKYC:

Xây dựng bản mô tả quy trình eKYC ứng với chính doanh nghiệp của bạn càng chi tiết càng tốt:

Xây dựng bản mô tả quy trình eKYC cho công ty P2P Lending của riêng mình sẽ giúp bạn định hướng được kết quả đạt được và tìm kiếm được các đối tác lập trình, các đơn vị cung cấp công nghệ tích hợp hiệu quả, tiết kiệm thời gian, chi phí và rủi ro.

Lựa chọn, đánh giá các công nghệ tích hợp từ bên thứ 3 cùng với chuyên gia:

Giải pháp eKYC Việt Nam bắt buộc phải được tích hợp công nghệ OCR, Liveness Detection, Face Matching…từ nhiều nhà cung cấp, chính vì thế bạn cần một chuyên gia về giải pháp đã từng triển khai tích hợp để tư vấn, đánh giá xem hệ thống hiện tại của bạn có phù hợp để tích hợp các công nghệ mới vào hay không? Nếu có, thì hệ thống sẽ nên được thiết kế như thế nào. Nếu như chưa từng có kinh nghiệm, chắc chắn đội ngũ in-house của bạn sẽ phải “gặp những bài học đắng cay”.

Xây dựng team chuyên biệt cho việc phát triển giải pháp eKYC:

Với kinh nghiệm triển khai giải pháp eKYC cho nhiều đơn vị tài chính, ngân hàng. Innotech khuyên bạn nên xây dựng một đội ngũ chuyên biệt cho dự án chịu trách nhiệm sau:

- Xây dựng kịch bản eKYC, mô tả yêu cầu chi tiết đối với quy trình eKYC

- Đánh giá và thiết kế lại hệ thống hạ tầng hiện tại

- Thiết kế UX/UI

- Lập trình

- Testing

- Quản lý dự án

Đơn vị cung cấp giải pháp eKYC cho chứng khoán:

Với kinh nghiệm tư vấn và triển khai giải pháp eKYC cho nhiều đơn vị ngân hàng, chứng khoán và công ty P2P Lending. Innotech Việt Nam có thể đồng hành cùng bạn phát triển giải pháp eKYC phù hợp nhất với doanh nghiệp của bạn.

Giải pháp eKYC ngân hàng do Innotech Việt Nam phát triển

LIÊN HỆ NHẬN BÁO GIÁ VỀ GIẢI PHÁP EKYC

Đừng ngần ngại liên hệ ngay với chúng tôi để trải nghiệm Demo: [email protected]